अपने मूल में बीमा एक बहुत ही सरल अवधारणा है - यह एक बड़े वित्तीय जोखिम को फैलाने की अवधारणा है जिसका सामना समुदाय के प्रत्येक सदस्य को आपस में करना पड़ता है।

अगर सही तरीके से खरीदा जाए तो बीमा लोगों को कई वित्तीय आपदाओं से बचा सकता है। एक परिवार के सामने आने वाले सबसे बड़े और सबसे प्रभावशाली जोखिमों और वित्तीय आपदाओं में से एक, अपने प्राथमिक कमाई वाले सदस्य को खोने का जोखिम है। किसी से भी पूछें जिसने बचपन में कमाने वाले सदस्य को खो दिया है, आमतौर पर पिता को, और उनके पास साझा करने के लिए कहानियां होंगी कि कैसे एक ही घटना ने उनकी पूरी जीवनशैली, लक्ष्य और सपनों को बर्बाद कर दिया। एक जीवन बीमा पॉलिसी मुख्य रूप से इस महत्वपूर्ण जोखिम को कवर करती है।

इस लेख में, आइए समझें कि जीवन बीमा नामक यह महत्वपूर्ण उत्पाद वास्तव में क्या है, यह कैसे काम करता है, और भी बहुत कुछ। तो, आइए सीधे शुरू करें!

जीवन बीमा क्या है?

जीवन बीमा मुख्य कमाने वाले सदस्य की असामयिक मृत्यु की स्थिति में आश्रित परिवार के सदस्यों को वित्तीय सुरक्षा प्रदान करने के लिए डिज़ाइन किया गया है।

परिवार के सदस्यों को कवर करने और उनकी भविष्य की जीवनशैली और लक्ष्यों की सुरक्षा के अलावा, जीवन बीमा का उपयोग ऋण/देनदारियों को कवर करने, या सेवानिवृत्ति, बच्चे की उच्च शिक्षा या शादी आदि जैसे दीर्घकालिक वित्तीय लक्ष्यों की योजना बनाने के लिए भी किया जाता है।

जीवन बीमा मूल रूप से एक वित्तीय उत्पाद है जहां कुछ जनसांख्यिकीय लोगों की मृत्यु के जोखिम की संभावना के आधार पर शुल्क (जिसे प्रीमियम कहा जाता है) लिया जाता है। इसे या तो बीमा कंपनी के कर्मचारियों द्वारा या बाजार में एजेंटों, बैंकों और दलालों जैसे वितरकों द्वारा बेचा जाता है।

जीवन बीमा कैसे काम करता है?

आइए एक उदाहरण की मदद से समझते हैं.

कल्पना कीजिए कि यह 1920 का दशक है। एक छोटे शहर में 10 कमाने वाले सदस्य हैं। पिछले रुझानों के माध्यम से, वे निश्चित रूप से जानते हैं कि हर 5 साल में उस शहर के एक परिवार में एक कमाने वाला सदस्य मर जाता है - और उस परिवार को कमाने वाले सदस्य के बिना अपनी जीवनशैली जारी रखने के लिए 10,000 रुपये की आवश्यकता होती है। अब, या तो प्रत्येक कमाने वाला सदस्य उनके परिवार को आपातकालीन निधि के रूप में 10,000 रुपये प्रदान कर सकता है या सभी सदस्यों के बीच हर 5 साल में 10,000 रुपये का एक पूल बनाया जा सकता है, जिसका मतलब है हर साल 400 रुपये (5 साल के लिए 2000 रुपये के बराबर) निश्चित राशि का भुगतान करना, 10,000 रुपये हमेशा के लिए बचाने और रखने के जोखिम के बजाय।

उपरोक्त उदाहरण में -

- कमाने वाले सदस्य को यह सुनिश्चित करने के लिए 10,000 रुपये की आवश्यकता होती है कि उनका परिवार अपनी जीवनशैली जारी रखे, यह कवर राशि है या तकनीकी शब्दों में - बीमा राशि है।

- 10,000 रुपये की पूरी जोखिम राशि बचाने के बजाय समुदाय को हर साल दिए जाने वाले 400 रुपये प्रीमियम के अलावा और कुछ नहीं हैं।

- पॉलिसी के अंतर्गत आने वाले कमाऊ सदस्य को बीमा भाषा में 'बीमित जीवन' या 'बीमित' कहा जाता है।

- आश्रित परिवार के सदस्य जिनकी जीवनशैली सुरक्षित है, उन्हें 'नामांकित' या 'लाभार्थी' कहा जाता है।

तो, जीवन बीमा केवल एक अनुबंध है जहां प्रीमियम के भुगतान के बदले आपके वित्तीय जोखिमों को कवर किया जाता है।

प्रीमियम कैसे निर्धारित होता है?

हालाँकि बीमा की अवधारणा को समझाने के लिए हमने ऊपर जो उदाहरण इस्तेमाल किया वह बहुत सरल था, बीमा की वास्तविक दुनिया काफी जटिल हो सकती है। दशकों से लोगों के एक समूह की मृत्यु दर का अनुमान लगाने के लिए परिष्कृत गणित की आवश्यकता होती है। यह अनुमान 'एक्चुअरीज़' नामक पेशेवरों की एक टीम द्वारा किया जाता है।

बीमांकिक का काम जीवन बीमा उत्पाद के तहत कवर किए गए जोखिम का अनुमान लगाने और बीमा कंपनियों द्वारा ली जाने वाली प्रीमियम राशि की गणना करने के लिए गणित, सांख्यिकी और वित्तीय सिद्धांत का उपयोग करना है। सभी जीवन बीमा उत्पादों को बीमा कंपनियों द्वारा एक निश्चित स्तर के जोखिम के साथ एक मानक प्रोफ़ाइल मानकर डिज़ाइन और मूल्य निर्धारण किया जाता है - जिसे 'मानक जोखिम' कहा जाता है।

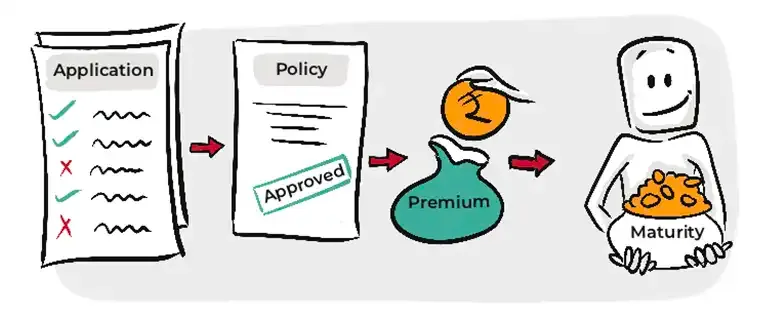

बीमा पॉलिसी खरीदने की प्रक्रिया

बीमा किसी वस्तु की तरह नहीं खरीदा जाता है - जैसे, कहें, साबुन, जहां आप बाजार जाते हैं और बस अपना पसंदीदा ब्रांड चुनते हैं और उसके लिए भुगतान करते हैं। जब कोई ग्राहक किसी उत्पाद को खरीदने में रुचि रखता है, तो उसे उत्पाद के लिए आवेदन करना होगा। केवल जब आवेदन बीमा कंपनी द्वारा अनुमोदित हो जाता है, तो ग्राहक को पॉलिसी जारी की जाती है और जोखिम कवर वास्तव में शुरू होता है।

- आपके आवेदन का मूल्यांकन

जब आप किसी बीमा पॉलिसी के लिए आवेदन करते हैं, तो बीमा कंपनी आपके जोखिम और पात्रता का मूल्यांकन करेगी।

**जोखिम: **

आपके द्वारा उठाए गए जोखिम की तुलना बीमा कंपनी द्वारा ग्रहण किए गए मानक जोखिम से की जाएगी। यहां बीमा कंपनी दो बातों पर गौर करेगी -

आपकी प्रोफ़ाइल

बीमा कंपनी आपसे आपके व्यवसाय, आय, स्थान आदि से संबंधित विवरण प्रदान करने के लिए कहेगी। वे आपकी प्रोफ़ाइल की तुलना पॉलिसी में परिभाषित मानक प्रोफ़ाइल से करेंगे। फिर वे यह निर्धारित करेंगे कि क्या आपके द्वारा वहन किए जाने वाले जोखिम की मात्रा उत्पाद के डिजाइन करते समय अनुमानित जोखिम से अधिक है।

आपका स्वास्थ्य

इसी तरह, बीमा कंपनी आपके स्वास्थ्य की स्थिति जानना चाहेगी। वे तब समझेंगे कि क्या आपकी जीवनशैली या स्वास्थ्य स्थिति आपको एक मानक स्वस्थ व्यक्ति की तुलना में उच्च जोखिम क्षेत्र में डालती है, जैसा कि पॉलिसी डिजाइन करते समय माना जाता है।

**पात्रता: **

इसके बाद आपकी पात्रता का भी मूल्यांकन किया जाएगा। बीमा कंपनी यह सुनिश्चित करना चाहेगी कि आप स्पष्ट रूप से अपने परिवार की वित्तीय सुरक्षा के लिए बीमा पॉलिसी खरीद रहे हैं, न कि केवल उत्पाद या योजना से लाभ कमाने के लिए।

आपके जोखिम और पात्रता का मूल्यांकन बीमा कंपनी के पेशेवरों की एक टीम द्वारा किया जाएगा जिन्हें अंडरराइटर कहा जाता है। अंडरराइटर का कार्य है -

- बीमाकर्ता को प्राप्त होने वाले प्रत्येक आवेदन या प्रस्ताव का मूल्यांकन करें।

- पॉलिसी के लिए आवेदन करने के बाद तय करें कि कवर देना है या नहीं।

- परिभाषित करें कि क्या किसी विशेष ग्राहक का जोखिम परिभाषित मानक जोखिम से अधिक है।

- यदि ग्राहक सामान्य से अधिक जोखिम उठाता है, तो लोडिंग के रूप में लिया जाने वाला अतिरिक्त प्रीमियम निर्धारित करें।

-

पॉलिसी जारी करना

यदि अंडरराइटर आपके आवेदन को मंजूरी दे देता है, तो बीमा कंपनी की संचालन टीम आपको बीमा पॉलिसी जारी कर देगी। पॉलिसी जारी होते ही जोखिम कवरेज शुरू हो जाएगा.

-

प्रीमियम का भुगतान

आपकी पॉलिसी के तहत प्रीमियम भुगतान शर्तों के आधार पर, आपको प्रीमियम का भुगतान जारी रखना होगा। सुनिश्चित करें कि आप अपने प्रीमियम भुगतान की देय तिथियों को न चूकें क्योंकि पॉलिसी और कवरेज केवल तभी तक सक्रिय रहेंगे जब तक आप अपने सभी प्रीमियम भुगतान समय पर पूरा कर लेते हैं।

-

दावा प्रस्तुत करना

पॉलिसी अवधि के दौरान आपकी मृत्यु की दुर्भाग्यपूर्ण स्थिति में, आपके नामांकित व्यक्ति या परिवार को बीमा कंपनी को सूचित करना होगा। उन्हें कई दस्तावेज़ जमा करने होंगे और मृत्यु आदि का विवरण देना होगा। फिर, पॉलिसी के नियमों और शर्तों के आधार पर, बीमा कंपनी की दावा टीम दावे का मूल्यांकन करेगी। स्वीकृत होने पर, दावे का भुगतान आपके नामांकित व्यक्ति को कर दिया जाएगा।

एक जीवन बीमा कंपनी पैसा कैसे कमाती है?

जब आप अपना आवेदन पूरा कर लेते हैं और यह स्वीकृत हो जाता है, तो आपको जीवन बीमा पॉलिसी जारी कर दी जाती है। फिर आप अपनी पॉलिसी को सक्रिय रखने के लिए जीवन बीमा कंपनी को समय-समय पर प्रीमियम भुगतान करना शुरू करते हैं। यदि पॉलिसी अवधि के बीच में आपकी मृत्यु हो जाती है, तो जीवन बीमा कंपनी आपके नामांकित व्यक्ति को दावा राशि का भुगतान करेगी।

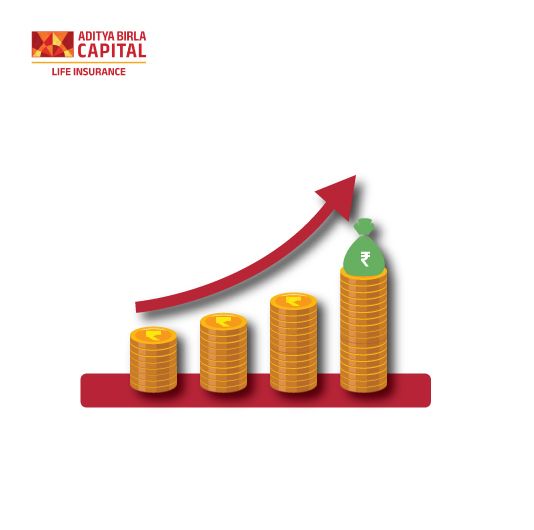

बीमा कंपनी की लाभप्रदता इस बात पर निर्भर करती है कि वह दावा राशि (यदि कोई हो) की प्राप्ति और भुगतान के बीच उन प्रीमियमों का प्रबंधन कैसे करती है। वे आम तौर पर तीन तरीकों से पैसा कमाते हैं -

-

संचालन आय

बीमा कंपनियां मृत्यु के मामले में दावों का भुगतान करने की देनदारी को पूरा करने के लिए ग्राहकों से वसूले जाने वाले प्रीमियम की गणना करने के लिए बीमांकिकों को नियुक्त करती हैं और एक विशिष्ट लाभ भी कमाती हैं। वे दावों पर एकत्रित अतिरिक्त प्रीमियम से लंबे समय में पैसा कमाते हैं

-

ब्याज आय

बीमा कंपनियाँ सीधे तौर पर प्रीमियम से पैसा कमा सकती हैं, लेकिन उस पैसे को निवेश करके वे जो पैसा कमाते हैं वह और भी अधिक होता है। बीमा कंपनियाँ बीमित व्यक्ति को बीमा कवरेज प्रदान करने से पहले अग्रिम प्रीमियम एकत्र करती हैं। यह अग्रिम प्रीमियम बीमा कंपनियों द्वारा बीमा नियमों के अनुसार अनुमत निवेश मार्गों में निवेश किया जाता है। बीमाकर्ताओं को इस निवेश से लाभ होता है।

-

व्यपगत पॉलिसियों से आय

हालाँकि बीमा कंपनियाँ व्यपगत (समाप्त) पॉलिसियों से भविष्य में राजस्व खो देती हैं, लेकिन उन्हें उनसे लाभ भी होता है। कैसे? जब कोई बीमा पॉलिसी समाप्त हो जाती है, तो यह बीमा कंपनी के लिए दायित्व नहीं रह जाता है। उन्हें उस पॉलिसी पर संपूर्ण परिपक्वता या मृत्यु लाभ का भुगतान करने की आवश्यकता नहीं है।

हमें उम्मीद है कि यह लेख आपको जीवन बीमा पॉलिसियाँ और जीवन बीमा कंपनियाँ कैसे काम करती हैं, इसकी बेहतर समझ देगा। हमें यह भी उम्मीद है कि ऊपर बताई गई खरीदारी प्रक्रिया आपकी जीवन बीमा खरीद यात्रा को बहुत आसान बनाने में मदद करेगी।