Aditya Birla Sun Life Insurance Company Limited

अध्याय 7 : यूलिप में शुल्क के प्रकार

- इस अध्याय से मुख्य निष्कर्ष

यदि आपने कभी ऑनलाइन कुछ खरीदा है, तो आप शायद जानते होंगे कि ऑनलाइन विक्रेता डिलीवरी/शिपिंग शुल्क, सुविधा शुल्क आदि कैसे लगाते हैं। या, यदि आप किसी रेस्तरां या कैफे में जाते हैं, तो आपने देखा होगा कि मालिक कैसे बिल राशि पर सेवा शुल्क, जीएसटी आदि लगाते हैं। अब, इसी तरह, जब आप यूनिट लिंक्ड इंश्योरेंस प्लान खरीदते हैं तो बीमा कंपनियां भी कई शुल्क लगाती हैं।

यूनिट लिंक्ड इंश्योरेंस प्लान या यूलिप, बीमा और निवेश के दोहरे लाभ प्रदान करते हैं। तो, आपके द्वारा भुगतान किए गए प्रीमियम का एक हिस्सा बीमा कवर प्रदान करने के लिए उपयोग किया जाता है, और शेष को विभिन्न फंडों में निवेश किया जाता है। हालाँकि, आपके पैसे को फंड में निवेश करने से पहले, बीमाकर्ता उनके द्वारा प्रदान की जाने वाली सेवाओं के लिए कुछ शुल्क या शुल्क काट लेते हैं। फिर वे आपकी पसंद के आधार पर शेष प्रीमियम राशि को विभिन्न फंड विकल्पों में निवेश करेंगे।

इस लेख में, हम यूनिट लिंक्ड बीमा योजनाओं पर बीमा कंपनियों द्वारा लगाए गए विभिन्न शुल्कों पर एक नज़र डालते हैं।

तो, चलिए शुरू करते हैं!

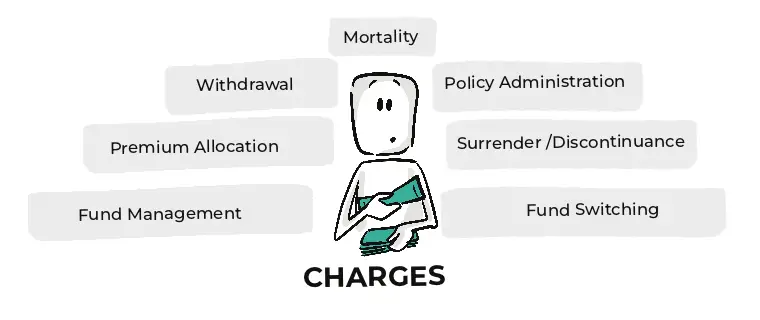

यूलिप में शुल्क के प्रकार

प्रीमियम आवंटन शुल्क

यूलिप कवरेज आवंटित करने से पहले, बीमाकर्ता उन्हें प्राप्त किस्त प्रीमियम का एक प्रतिशत लेते हैं। इसे प्रीमियम आवंटन शुल्क के रूप में जाना जाता है। कुछ प्रॉडक्ट्स में, यह शुल्क केवल शुरुआती वर्षों के प्रीमियम पर लगाया जा सकता है।

मूल रूप से, जब कोई बीमाकर्ता यूलिप जारी करता है, तो उसके द्वारा कई प्रारंभिक खर्च किए जाते हैं। जैसे कि पॉलिसी की अंडर राइटिंग की लागत, मेडिकल टेस्ट्स, एजेंट का कमीशन शुल्क आदि। बीमाकर्ता इन खर्चों को प्रीमियम आवंटन शुल्क के माध्यम से आपके द्वारा भुगतान किए गए प्रीमियम से वसूल करेगा। और फिर, शेष राशि आपके द्वारा चुने गए फंड में निवेश की जाएगी।

उदाहरण: राज एक यूलिप खरीदता है, जहां प्रीमियम आवंटन शुल्क 5% है। और, उसे 1,00,000 रुपये का वार्षिक प्रीमियम भुगतान करना आवश्यक है। इस मामले में, बीमा कंपनी 5,000 रुपये काट लेगी और शेष 95,000 रुपये का निवेश करेगी।

इस प्रकार के शुल्क के बारे में आपको दो महत्वपूर्ण बातें ध्यान रखनी चाहिए –

- मैच्योरिटी के समय, कुछ प्रॉडक्ट प्रीमियम आवंटन शुल्क वापस कर सकते हैं, जो फंड मूल्य को बढ़ावा देने के लिए लगाया गया था।

- बीमाकर्ता द्वारा हर साल लगाया जाने वाला प्रीमियम आवंटन शुल्क उत्पाद के आधार पर समान या अलग हो सकता है।

पॉलिसी एडमिनिस्ट्रेशन चार्ज

जैसा कि नाम से पता चलता है, आपकी पॉलिसी को प्रशासित करने या बनाए रखने के लिए बीमाकर्ता द्वारा हर महीने की शुरुआत में पॉलिसी प्रशासन शुल्क काटा जाता है। यह चार्ज आपके द्वारा चुने गए प्रत्येक फंड से आनुपातिक रूप से यूनिट्स को रद्द करके काटा जाता है।

पॉलिसी प्रशासन शुल्क या तो पूरी पॉलिसी अवधि के दौरान समान होगा या पूर्वनिर्धारित दर पर भिन्न हो सकता है।

कृपया ध्यान दें कि आपके द्वारा खरीदे गए प्रॉडक्ट के आधार पर यह शुल्क लिया भी जा सकता है और नहीं भी।

उदाहरण: शिव्या एक यूलिप खरीदती है जहां उसे हर साल 1,00,000 रुपये का प्रीमियम देना होता है। आइए मान लें कि प्रीमियम आवंटन शुल्क 5% है। तो, बीमाकर्ता प्रीमियम से 5%, यानी 5,000 रुपये काट लेगा और शेष 95,000 रुपये का निवेश करेगा। शिव्या फंड ए में निवेश करने का निर्णय लेती है, जहां प्रत्येक यूनिट की कीमत 100 रु. है, तो, उसे 950 यूनिट्स (95,000/ 100) प्राप्त होती हैं। आइए मान लें कि उसके यूलिप के तहत पॉलिसी प्रशासन शुल्क मूल वार्षिक प्रीमियम का 0.6% है, जो अधिकतम 6,000 रु. है। आइए देखें कि शिव्या की पॉलिसी के तहत पॉलिसी एडमिनिस्ट्रेशन चार्ज कैसे काटा जाएगा -

वार्षिक पॉलिसी प्रशासन शुल्क = मूल वार्षिक प्रीमियम का 0.6% = 600रु.

पॉलिसी प्रशासन शुल्क मासिक आधार पर काटा जाता है, और इसलिए मासिक शुल्क = 600/12 महीने = 50 रुपये

तो, शिव्या द्वारा चयनित प्रत्येक फंड से आनुपातिक रूप से यूनिटों को रद्द करके मासिक आधार पर 50 रुपये की कटौती की जाएगी।

NAV, यानी, शिव्या द्वारा रखी गई प्रत्येक यूनिट की कीमत = 100रु. है

तो, 50/100 = 0.5

तो, बीमाकर्ता शिव्या के कुल निवेश से मासिक 0.5 यूनिट रद्द कर देगा।

सरेंडर या डिसकॉन्टिनुएन्स चार्ज

यूलिप पांच साल की लॉक-इन पीरियड के साथ आते हैं। इसका मतलब है कि आप लॉक-इन पीरियड के दौरान कोई भी धनराशि नहीं निकाल सकते। अब, मान लीजिए कि आप प्रीमियम का पेमेंट बंद करने और लॉक-इन पीरियड के भीतर पॉलिसी बंद करने का निर्णय लेते हैं। इस मामले में, प्रीमियम पेमेंट बंद होने पर, आपका पैसा आपके वर्तमान फंड से डिसकंटिन्यूएंस पॉलिसी फंड में ट्रांसफर कर दिया जाएगा।

हालाँकि, ट्रांसफर करने से पहले, बीमाकर्ता फंड मूल्य के प्रतिशत या प्रीमियम के प्रतिशत के रूप में एक समाप्ति शुल्क काट लेगा। और फिर, शेष फंड मूल्य को बंद पॉलिसी (डीपी) फंड में स्थानांतरित कर दिया जाएगा। यदि आप लॉक-इन पीरियड पूरी होने के बाद प्रीमियम का पेमेंट करना बंद कर देते हैं, तो आपको यह शुल्क नहीं देना होगा।

उदाहरण: सुमेध एक यूलिप खरीदता है, जहां वह सालाना 40,000रुपये का प्रीमियम चुकाता है। वह फंड ए में 40,000रुपये का निवेश करता है, जहां उस दिन फंड ए के लिए नेट एसेट वैल्यू 1000रु है। इसे सरल तरीके से जानने के लिए, मान लीजिए कि पूरी राशि निवेश की जा रही है। तो, उसे फंड ए की 40 यूनिट्स प्राप्त होती हैं। अब, वह वर्ष 2 में, यानी 5 साल की लॉक-इन पीरियड के भीतर, प्रीमियम का पेमेंट बंद करने का निर्णय लेता है। इस मामले में, आइए देखें कि बीमाकर्ता सुमेध की पॉलिसी के तहत सरेंडर या समाप्ति शुल्क कैसे काटेगा।

सुमेध की पॉलिसी शर्तों के अनुसार, सरेंडर या समाप्ति शुल्क निम्न में से कम होगा -

- वार्षिक प्रीमियम का 10%

- फंड मूल्य का 10%

- 3000 (बीमाकर्ता द्वारा निर्दिष्ट राशि) आइए मान लें कि जिस दिन वह प्रीमियम का भुगतान करना बंद कर देगा, उस दिन फंड का NAV 800रु. है। उसके पास फंड ए की 40 यूनिट्स हैं। इसलिए, फंड मूल्य की गणना इस प्रकार की जाएगी - फंड मूल्य = NAV X यूनिट्स की संख्या = 800 X 40 = 32,000रु. आइए देखें कि सुमेध की पॉलिसी के तहत बीमाकर्ता कितना सरेंडर या समाप्ति शुल्क लगाएगा

| वार्षिक प्रीमियम का 10% | 40,000 का 10% = 4000रु. |

| फंड मूल्य का 10% | 32,000 का 10% = 3200रु. |

| बीमाकर्ता द्वारा निर्दिष्ट राशि | 3000रु. |

बीमाकर्ता ऐसा शुल्क लगाएगा, जो उपर्युक्त राशियों में से सबसे कम होगा। तो, सुमेध के मामले में, सरेंडर या समाप्ति शुल्क 3000रु. होगा।

सरेंडर या समाप्ति शुल्क वर्तमान फंड मूल्य से काट लिया जाएगा। तो शेष फंड मूल्य, यानी, 29,000 रुपये (32,000 रुपये - 3000 रुपये) बंद पॉलिसी फंड में ट्रांसफर कर दिया जाएगा।

आइए मान लें कि बंद होने की तिथि पर DP फंड का NAV 50 रुपये है।

तो, यूनिट्स की संख्या = 29,000/50 = 580.

5 साल की लॉक-इन पीरियड के बाद सुमेध को DP फंड वैल्यू का भुगतान किया जाएगा। लॉक-इन पीरियड समाप्त होने तक यूनिट्स की संख्या वही रहेगी, क्योंकि उसने प्रीमियम का पेमेंट करना बंद कर दिया है।

आइए मान लें कि लॉक-इन पीरियड के बाद NAV = 20 रुपये।

तो, DP फंड वैल्यू = 20 x 580 = 11,600

इसलिए, सुमेध को भुगतान के रूप में 11,600 रुपये (बंद पॉलिसी फंड मूल्य) प्राप्त होंगे।

मृत्यु शुल्क

इस प्रकार का शुल्क बीमाकर्ता द्वारा आपको बीमा कवर प्रदान करने के लिए लगाया जाता है। मृत्यु शुल्क अलग-अलग व्यक्तियों के लिए अलग-अलग होगा, क्योंकि वे विभिन्न फैक्टर्स पर निर्भर करते हैं, जैसे आपकी उम्र, लिंग, आदि। इन फैक्टर्स के अलावा, मृत्यु शुल्क 'जोखिम की राशि' पर भी निर्भर करता है।

'जोखिम पर राशि' वह राशि है, जो पॉलिसी अवधि के दौरान आपकी मृत्यु होने पर बीमाकर्ता को अपनी जेब से भुगतान करनी होगी। जब भी फंड का मूल्य बढ़ता है तो यह आदर्श रूप से कम हो जाता है। 'जोखिम पर राशि' की गणना करने का सूत्र बीमा राशि - फंड मूल्य है।

मृत्यु शुल्क मासिक आधार पर काटा जाता है। इसकी गणना आम तौर पर 'जोखिम की रकम' के प्रति 1000 पर की जाती है - और यूनिट्स के रिडेम्पशन द्वारा आपके चुने हुए फंड से आनुपातिक रूप से कटौती की जाती है। मैच्योरिटी के समय, कुछ प्रॉडक्ट फंड मूल्य को बढ़ावा देने के लिए मृत्यु शुल्क वापस कर सकते हैं। इसे मृत्यु शुल्क की वापसी के रूप में जाना जाता है।

तो, मूल रूप से, मृत्यु शुल्क की गणना करने का सूत्र है -

| मृत्यु शुल्क = [(प्राप्त आयु के लिए वार्षिक मृत्यु दर x जोखिम पर राशि) ÷ 1000)] x 1/12 |

कृपया ध्यान दें, मृत्यु दर वार्षिक आधार पर परिभाषित की जाती है। यह संशोधित इंडियन एश्योर्ड लाइफ मोर्टेलिटी टेबल से लिया गया है, जिसे इंस्टीट्यूट ऑफ एक्चुअरीज ऑफ इंडिया द्वारा प्रकाशित किया गया है। चूँकि मृत्यु शुल्क मासिक आधार पर काटा जाता है, हम मासिक मृत्यु दर प्राप्त करने के लिए सूत्र को '1/12' से गुणा करते हैं।

आइए मयूर के उदाहरण की मदद से समझें कि बीमाकर्ता मृत्यु शुल्क कैसे काटते हैं।

उदाहरण: 25 वर्षीय मयूर एक यूलिप खरीदता है, जहां उसे 1 लाख रुपये का वार्षिक प्रीमियम देना होता है और, वह फंड ए में निवेश करता है। उसकी पॉलिसी के तहत 10 लाख रु(वार्षिक प्रीमियम का 10X)बीमा राशि है। उनके पास उस दिन 20 रुपये की NAV के साथ फंड ए की 5,000 यूनिट्स हैं। आइए मान लें कि सरलता के लिए उसकी पॉलिसी से कोई अन्य शुल्क नहीं काटा गया है। इसलिए, खरीदारी के दिन, उसका फंड मूल्य 1 लाख रु. होगा। उनकी पॉलिसी के तहत 'जोखिम पर राशि' 9 लाख (10 लाख - 1 लाख)रुपये होगी।

आइए मान लें कि मयूर की पॉलिसी के तहत मोर्टेलिटी रेट 0.75% है। तो, मयूर की योजना के तहत मृत्यु शुल्क की गणना इस प्रकार की जाएगी -

मोर्टेलिटी रेट = [(मोर्टेलिटी रेट X जोखिम पर राशि) ÷ 1000] X 1/12 = [(0.75 X 9,00,000) ÷ 1000] X 1/12 = (6,75,000 ÷ 1000) X 1/12 = 675/12 = 56.25

तो, मयूर द्वारा चुने गए प्रत्येक फंड से आनुपातिक रूप से यूनिट्स को रद्द करके 56.25रु. की मोर्टेलिटी चार्ज की कटौती की जाएगी।

मयूर के पास मौजूद प्रत्येक यूनिट की कीमत = 20रु.

तो, 56.25/20 = 2.81

तो, बीमाकर्ता अपने पास मौजूद कुल यूनिट्स में से मासिक आधार पर 2.81 इकाइयों को रद्द कर देगा।

ध्यान दें: जैसे-जैसे उसकी उम्र बढ़ेगी, मृत्यु शुल्क वार्षिक आधार पर अलग-अलग होगा।

फंड मैनेजमेंट चार्ज

यह शुल्क बीमा कंपनी द्वारा आपके फंड के प्रबंधन के लिए लगाया जाता है। इसे फंड के मूल्य के प्रतिशत के रूप में लिया जाता है और फंड के NAV (नेट एसेट वैल्यू) की गणना करने से पहले इसे काट लिया जाता है। फंड मैनेजमेंट चार्ज (FMC) को दैनिक आधार पर NAV से समायोजित किया जाता है।

मूल रूप से, प्रत्येक बीमा कंपनी में पेशेवर होते हैं, जिन्हें फंड मैनेजर के रूप में जाना जाता है, जो हर फंड का प्रबंधन करते हैं। वे यह सुनिश्चित करते हैं कि जिन फंडों का वे प्रबंधन कर रहे हैं, वे दिन के अंत में अधिकतम रिटर्न दें। इसे हासिल करने के लिए, वे परिसंपत्ति आवंटन में अपनी विशेषज्ञता का उपयोग करते हैं। FMC इन फंड मैनेजरों के लिए वह शुल्क है, जो बीमाकर्ता दैनिक आधार पर काटते हैं।

IRDAI के नियमों के मुताबिक फंड मैनेजमेंट चार्ज 1.35 फीसदी से ज्यादा नहीं होना चाहिए. आम तौर पर, बीमाकर्ता इक्विटी फंड में अधिकतम शुल्क लगाते हैं, जबकि गैर-इक्विटी फंड पर शुल्क कम होता है।

उदाहरण: कविश एक यूलिप में निवेश करता है, जहां वह फंड एबीसी में कुल 50,000 रु. का निवेश करता है, जहां उस दिन प्रत्येक यूनिट का NAV 100 रु. है, तो, उसे फंड एबीसी की 500 यूनिट्स आवंटित की गई हैं।

अब, मान लीजिए कि कविश के दो दोस्तों, रिंकल और पिंकेश ने भी उसी दिन फंड एबीसी में निवेश किया है। रिंकल ने 30,000रु. का निवेश किया, तो, उसे फंड एबीसी की 300 यूनिट्स प्राप्त होती हैं। और, पिंकेश 20,000रुपये का निवेश करता है, तो, उसे फंड एबीसी की 200 यूनिट्स मिलती हैं।

तो, फंड एबीसी का कुल फंड मूल्य 1 लाख रु (50,000 + 30,000 + 20,000), और फंड एबीसी में इकाइयों की कुल संख्या 1000 यूनिट्स है।

| नाम | फंड वैल्यू | स्वामित्व वाली यूनिट्स |

| कविश | 50,000 रु. | 500 |

| रिंकल | 30,000रु. | 300 |

| पिंकेश | 20,000रु. | 200 |

सरलता के लिए, हम मान रहे हैं -

- निवेश की गई राशि से कोई अन्य शुल्क नहीं काटा जाता है।

- फंड मैनेजमेंट चार्ज पहले दिन नहीं काटा जाता है।

- कुल फंड वैल्यू दूसरे दिन भी वही रहता है

- दूसरे दिन यूनिट्स की कुल संख्या भी वही रहती है।

अब, मान लेते हैं कि फंड एबीसी पर लगाया जाने वाला फंड मैनेजमेंट चार्ज 1% है, तो, बीमाकर्ता कुल फंड वैल्यू से 1% की कटौती करेगा, यानी, 1 लाख रु, जिसे अब घटाकर 99,000रु.

दूसरे दिन NAV = कुल फंड वैल्यू /यूनिटों की संख्या = 99,000 / 1000 = रु. 99

ऐसे बदलेगी कविश, रिंकल और पिंकेश की फंड वैल्यू -

| नाम | फंड वैल्यू | स्वामित्व वाली यूनिट्स |

| कविश | 49,500 रु. | 500 |

| रिंकल | 29,700 रु. | 300 |

| पिंकेश | 19,800 रु. | 200 |

फंड स्विचिंग चार्ज

यूलिप खरीदते समय, बीमाकर्ता आपको अपने वित्तीय लक्ष्यों और जोखिम उठाने की क्षमता के अनुसार फंड चुनने की अनुमति देते हैं। यदि आपके द्वारा चुना गया फंड आपकी उम्मीदों के अनुरूप प्रदर्शन नहीं कर रहा है, तो आप अपने पैसे को ऐसे फंड में स्थानांतरित कर सकते हैं जो आपको बेहतर रिटर्न दिला सकता है। इसे फंड स्विचिंग कहा जाता है. फंड स्विच पर जो चार्ज लगाया जाता है उसे फंड स्विचिंग चार्ज कहा जाता है।

आम तौर पर, बीमाकर्ता बिना कोई शुल्क लगाए सीमित संख्या में फंड स्विच की अनुमति दे सकते हैं। और फिर, कई मुफ्त स्विचों के अलावा, वे प्रत्येक फंड स्विच पर एक निश्चित शुल्क लगा सकते हैं।

फंड स्विचिंग शुल्क बहुत मामूली है - और 50 से रु. 500रुपये से कहीं भी हो सकता है। शेष राशि को नए फंड में निवेश करने से पहले यह शुल्क आपके मौजूदा फंड के फंड मूल्य से काटा जा सकता है। आपके द्वारा चयनित प्रत्येक फंड से आनुपातिक रूप से यूनिटों को रद्द करके भी इसकी कटौती की जा सकती है। इसके अलावा, यदि फंड स्विचिंग ऑनलाइन की जाती है, तो कुछ बीमाकर्ता कम स्विचिंग शुल्क ले सकते हैं।

उदाहरण: यूलिप खरीदते समय, आर्या ने बीमाकर्ता को बताया कि वह फंड ए में निवेश करना चाहती है। कुछ वर्षों के बाद, उसे पता चला कि एक अन्य फंड, मान लीजिए, फंड बी उच्च रिटर्न दे रहा है। इसलिए, वह फंड ए से फंड बी में स्विच करने का फैसला करती है।

बीमाकर्ता ने आर्य की पॉलिसी के तहत उल्लेख किया है कि वे 3 मुफ्त स्विच की अनुमति देंगे, जिसके बाद वे प्रत्येक स्विच के लिए 300 रु.का शुल्क लेंगे।

अब, मान लीजिए कि आर्य ने 3 बार एक फंड से दूसरे फंड में स्विच किया है। कुछ महीने बाद वह दूसरे फंड में स्विच करना चाहती हैं। इस मामले में, बीमा कंपनी स्विच के लिए 300 रु.का शुल्क लेगी और, वे हर बार जब आर्य एक फंड से दूसरे फंड में स्विच करने का निर्णय लेते हैं तो 300 रु.का शुल्क लेते रहेंगे।

आंशिक निकासी शुल्क यूनिट लिंक्ड इंश्योरेंस प्लान के तहत आप धनराशि निकाल सकते हैं। हालाँकि, बदले में आपको कुछ शुल्क देना पड़ सकता है। इस शुल्क को आंशिक निकासी शुल्क कहा जाता है। बीमाकर्ता द्वारा लगाया जाने वाला शुल्क आमतौर पर आपके द्वारा निकाली गई राशि का एक विशिष्ट प्रतिशत होता है।

अब, आमतौर पर, बीमाकर्ता एक निश्चित संख्या में मुफ्त निकासी की अनुमति देता है, जैसे 2 बार या 4 बार। और, फिर वे निकासी शुल्क लगाते हैं। कुछ यूलिप ऐसे हैं जो मुफ्त असीमित निकासी की अनुमति देते हैं। मतलब, बीमाकर्ता कोई भी निकासी शुल्क नहीं लेता है।

आइए किंशुक के उदाहरण की मदद से समझें कि यह चार्ज कैसे लगाया जाता है।

उदाहरण: किंशुक एक यूनिट लिंक्ड बीमा योजना में निवेश करता है जहां वह हर साल 50,000 रुपये का प्रीमियम भुगतान करता है। वह फंड XYZ में निवेश करने का निर्णय लेता है जहां प्रत्येक यूनिट का NAV रु. 500. तो, उसे फंड XYZ की 100 यूनिट्स प्राप्त होती हैं(50,000/500)। मान लीजिए कि उसकी पूरी रकम निवेश हो रही है और कोई अन्य शुल्क नहीं लगाया जा रहा है।

6 साल बाद किंशुक अपने फंड वैल्यू से कुछ पैसे निकालना चाहता है। मान लीजिए कि उसके पास फंड XYZ की 600 यूनिट्स हैं। जिस दिन वह धनराशि निकालने का निर्णय लेता है, प्रत्येक इकाई की कीमत फिर से 700रु. है, तो, जिस दिन किंशुक आंशिक निकासी करना चाहता है, किंशुक के पास 4,20,000 (600 यूनिट X NAV रु. 700)रुपये की धनराशि होती है।

किंशुक की पॉलिसी शर्तों के अनुसार, बीमाकर्ता निकाली गई राशि का 1% शुल्क लेगा। किंशुक ने उनके फंड वैल्यू 4,20,000 से 1,00,000 रुपये निकालने का फैसला किया है, तो, इस मामले में, उसे 1000 (1,00,000 का 1%) रुपये का आंशिक निकासी शुल्क देना होगा।

कृपया ध्यान दें, बीमा कंपनी के आधार पर, ऊपर बताए गए शुल्क थोड़े भिन्न हो सकते हैं। और, कुछ बीमा कंपनियाँ कुछ शुल्क भी नहीं लगा सकती हैं।

संक्षेप में!

आइए नीचे दी गई तालिका की मदद से बेहतर तरीके से समझें कि शुल्क कैसे लगाए जाते हैं और कितनी बार लगाए जाते हैं।

| चार्ज का प्रकार | यह कैसे चार्ज किया जाता है? | इसे कितनी बार चार्ज किया जाता है? |

| प्रीमियम आवंटन शुल्क | प्राप्त किस्त प्रीमियम का प्रतिशत | हर बार जब आप प्रीमियम का भुगतान करते हैं (कुछ उत्पादों में, यह केवल पहले वर्ष के प्रीमियम पर लगाया जाता है) |

| पॉलिसी प्रशासन शुल्क | आपके द्वारा चुने गए प्रत्येक फंड से आनुपातिक रूप से यूनिट्स को रद्द करना | मासिक |

| सरेंडर या बंद करने का शुल्क | फंड मूल्य का प्रतिशत, वार्षिक प्रीमियम का प्रतिशत, या निर्दिष्ट राशि से कम। | जब आपका पैसा आपके वर्तमान फंड से डिसकंटीन्यूएंस पॉलिसी फंड में स्थानांतरित हो जाता है |

| मृत्यु शुल्क | अलग-अलग व्यक्तियों में अलग-अलग होता है - उम्र, बीमा राशि, लिंग आदि पर निर्भर करता है। | मासिक |

| फंड स्विचिंग चार्ज | शुल्क की विशिष्ट राशि | प्रत्येक फंड स्विच पर, बीमाकर्ता द्वारा अनुमत निःशुल्क स्विच के बाद |

| फंड प्रबंधन शुल्क | फंड के मूल्य के प्रतिशत के रूप में और NAV की गणना करने से पहले कटौती की जाती है | दैनिक |

| निकासी शुल्क | निकाली गई राशि का प्रतिशत | प्रत्येक निकासी पर, निःशुल्क निकासी के बाद |

सारांश !

ये वे शुल्क हैं जो बीमा कंपनियां यूनिट लिंक्ड बीमा पॉलिसियों के तहत लगाती हैं। जबकि कुछ शुल्क, जैसे फंड प्रबंधन शुल्क, दिन-प्रतिदिन के आधार पर काटे जाते हैं, मोर्टेलिटी चार्जेज जैसे शुल्क मासिक आधार पर काटे जाते हैं। इसके अलावा, फंड स्विच करने या निकासी करने पर कुछ शुल्क, जैसे फंड स्विचिंग चार्ज, निकासी चार्ज काट लिया जाता है। और, ऐसे यूलिप भी हो सकते हैं जहां इनमें से कुछ शुल्क बिल्कुल भी नहीं लगाए जाएंगे।

इसलिए, सुनिश्चित करें कि आप यूलिप के तहत लगाए गए सभी शुल्कों से अवगत हैं, और वे कितनी बार लगाए जाते हैं - ताकि बाद में कोई परेशानी न हो।

एबीएसएलआई वेल्थ एस्पायर प्लान

अपने वित्तीय लक्ष्य प्राप्त करें

2 प्लान और 4 निवेश विकल्प

आंशिक निकासी लचीलापन

गारंटी के साथ एडिशन्स1

टॉप-अप जोड़ें

आपको मिल सकता है:

₹2,85,403देना:

5 साल के लिए ₹40,000¹ बशर्ते सभी देय प्रीमियम का भुगतान कर दिया गया हो।

एबीएसएलआई वेल्थ एस्पायर प्लान एक गैर-भागीदारी इकाई से जुड़ी जीवन बीमा योजना है। (UIN:109L100V05)

^आयु 35 वर्ष एबीएसएलआई वेल्थ एस्पायर प्लान, स्व-प्रबंधित निवेश विकल्प, मैक्सिमाइज़र फंड में 100%, एश्योर्ड प्लान विकल्प, मूल वार्षिक प्रीमियम: ₹40,000 में निवेश करता है। बीमा राशि: ₹4,00,000, प्रीमियम भुगतान अवधि 5 वर्ष, पॉलिसी अवधि 10 वर्ष। आपको परिपक्वता पर 8% @ 2,85,403 लाख या 4% @ 2,07,296 रुपये मिलते हैं। अधिक जानकारी के लिए पॉलिसी ब्रोशर देखें

ADV/3/22-23/3560

पॉलिसी जारी होने के एक दिन बाद ही तुरंत आय प्राप्त करें^

स्मार्ट निवेश की शक्ति को अनलॉक करें!

आपके विवरण के लिए धन्यवाद. हम शीघ्र ही आप तक पहुंचेंगे।

वर्तमान में हम कुछ समस्या का सामना कर रहे हैं। कृपया कुछ समय बाद प्रयास करें।